Początkującym inwestorom kupno i sprzedaż instrumentów finansowych na giełdzie mogą wydawać się nieco skomplikowane. Co wybrać? Kiedy kupić? Kiedy sprzedać? Jak zmniejszyć ryzyko straty? Jeśli i Ty zadajesz sobie takie pytania, trafiłeś w odpowiednie miejsce. W naszym przewodniku wyjaśnimy Ci podstawy inwestowania na giełdzie i pokażemy, na co powinieneś zwrócić szczególną uwagę.

Osoby decydujące się na zainwestowanie posiadanego kapitału w wielu przypadkach kierują swoje pierwsze kroki na giełdę papierów wartościowych, czyli miejsce, gdzie można kupić i sprzedać akcje, obligacje, certyfikaty i inne instrumenty finansowe mogące przynieść zysk.

Giełda to również rynek, który wzbudza zainteresowanie wielu przedsiębiorstw. Decydując się na emisję akcji, pozwalają innym podmiotom na nabycie praw własnościowych do swojego majątku w zamian za odpowiedni kapitał. Inwestując na giełdzie, możesz zatem stać się współwłaścicielem rozmaitych spółek akcyjnych.

Wybór odpowiednich inwestycji zależy od indywidualnych celów, kapitału i tolerancji ryzyka. Zanim zdecydujesz, jak i w co inwestować, musisz przede wszystkim zrozumieć, jakimi zasadami kieruje się rynek giełdowy i jakie czynniki na niego wpływają.

Co to jest giełda papierów wartościowych?

Giełda papierów wartościowych to zorganizowany i uregulowany rynek, na którym dochodzi do obrotu rozmaitymi instrumentami finansowymi.

Pierwsza giełda powstała z początkiem XVII wieku w Amsterdamie, a obecnie na całym świecie jest ich około 60. Różnią się one m.in. rodzajem i kapitalizacją notowanych spółek, liczbą dziennych transakcji i wewnętrznym regulaminem, ale ich ogólne zasady działania są bardzo podobne.

Każda akcja reprezentuje część własnościową emitującej ją spółki. W miarę, jak dana firma rozwija się i zyskuje na wartości, cena jej akcji również powinna wzrosnąć i pozwolić jej „współwłaścicielowi” osiągnąć potencjalny zwrot z inwestycji.

Dlaczego spółki decydują się notować swoje akcje na giełdzie? Głównym powodem jest chęć zyskania dodatkowego kapitału, z którego mogą zostać sfinansowane przyszłe inwestycje. Kiedy wszystkie akcje danej firmy zostaną już wyprzedane na giełdzie, dalszy obrót nimi ma miejsce między inwestorami.

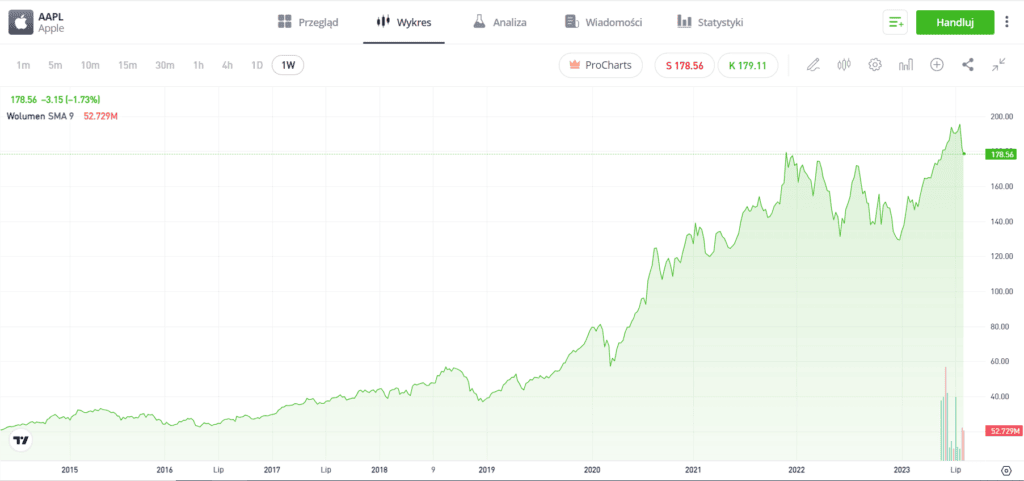

Cena aktywów giedowych wykazuje ciągłe wahania. Spójrz na wykres poniżej pokazujący, jak zmieniała się cena akcji firmy Apple na przestrzeni lat.

Wyniki osiągnięte w przeszłości nie są wyznacznikiem przyszłych wyników

Źródło: eToro

Jaką funkcję spełnia giełda?

Podstawową funkcją giełdy jest określenie uczciwych cen aktywów. Rynek giełdowy spełnia istotną rolę w systemie finansowym, zarówno w skali krajowej, jak i międzynarodowej i przynosi szereg korzyści związanym z nią podmiotom.

Z punktu widzenia inwestorów giełda stanowi bezpieczną i kierującą się zasadami uczciwego handlu platformę, która daje możliwość posiadania akcji wybranych spółek i pomnażania posiadanego kapitału, a w konsekwencji – osiągnięcia zamierzonych celów inwestycyjnych.

Giełda to również doskonałe źródło informacji finansowych. Dzięki udostępnianym narzędziom analitycznym i danym historycznym możesz podejmować decyzje w oparciu o solidniejsze fundamenty.

Doznasz recesji i upadków na giełdzie. Jeśli nie rozumiesz, że to się wydarzy, to znaczy, że nie jesteś gotowy, nie poradzisz sobie dobrze na rynkach.

Peter Lynch

Korzyści dla przedsiębiorstw notowanych na giełdzie obejmują wspomniane wcześniej źródła dodatkowego kapitału, polepszenie własnej reputacji i prestiżu oraz zyskanie większego zaufania. Aby osiągnąć te korzyści, dana spółka musi spełnić szereg wymogów związanych z przejrzystością danych finansowych, posiadania odpowiednich standardów korporacyjnych itp.

Działalność giełdy jest również bardzo istotna dla krajowej i światowej gospodarki. Pozwala na bardziej efektywne lokowanie kapitału (najbardziej rozwojowe branże cieszą się największym popytem inwestorów).

Zachowanie rynku giełdowego oraz nastroje rynkowe są źródłem cennych informacji makroekonomicznych. Dodatkowo, funkcja regulująca i nadzorcza giełdy papierów wartościowych przyczynia się do większej stabilności finansowej kraju.

Wskazówka: Zanim wybierzesz najwygodniejszą dla siebie platformę inwestycyjną, zapoznaj się z jej regulaminem i zasadami. Sprawdź również, jak chroni dane użytkowników i wpłacone przez nich środki pieniężne.

Jak działa giełda?

Każda giełda posiada swój własny regulamin i jasno określone zasady działania, które nakładają na inwestorów pewne obowiązki, a także chronią ich prawa. Wartość danego instrumentu zmienia się w zależności od popytu i podaży, a to może prowadzić do sporych wahań cenowych.

Możliwość niekorzystnych zmian cenowych jest jednak związana głównie z ryzykiem rynkowym, czyli ryzykiem wynikającym ze zmian na rynkach finansowych. Giełda pozwala natomiast na zminimalizowanie ryzyka operacyjnego, czyli takiego, który wynika z nieskutecznych procesów wewnętrznych, błędów, awarii technicznych itp.

Jak zacząć inwestować na giełdzie?

Pierwszym krokiem jest założenie rachunku inwestycyjnego zwanego również kontem maklerskim u wybranego brokera, który będzie Twoim pośrednikiem giełdowym. Masz do wyboru rozmaite domy maklerskie działające w Polsce, a także konto inwestycyjne na wybranej platformie brokerskiej online.

Założenie konta (wraz z jego aktywacją i potwierdzeniem tożsamości) nie powinno Ci zająć więcej niż kilka minut. Potem musisz już tylko zrealizować swoją pierwszą wpłatę na konto i gotowe – możesz wybrać odpowiednie dla siebie aktywo, jego ilość i zrealizować transakcję.

“Nigdy nie próbuję zarabiać na giełdzie. Kupuję z założeniem, że następnego dnia mogą zamknąć giełdę i nie otworzą jej przez pięć lat.”

Warren Buffett

Inwestowanie w akcje

Akcje to papiery wartościowe sprzedawane i kupowane na giełdzie, które wskazują, że posiadacz ma proporcjonalne udziały w emitującej spółce. Inwestując w nie, możesz osiągnąć zwrot przy wzroście ich wartości, a w niektórych przypadkach otrzymać stały przychód z dywidendy.

Najlepsze platformy brokerskie to te, które posiadają szeroki wybór akcji spółek z różnych branż gospodarki i które pozwalają zainwestować Ci nie tylko na krajowej GPW, ale również na najlepszych giełdach światowych.

Inwestowanie w indeksy

Indeksy giełdowe śledzą zachowanie wybranej grupy akcji. W Polsce główny indeks to WIG20, w USA największe znaczenie mają indeksy S&P 500 i Dow Jones. W Wielkiej Brytanii jednym z najważniejszych indeksów jest FTSE 100, a w Japonii Nikkei 225.

Pamiętaj, że kupując dany indeks, stajesz się częściowym właścicielem wszystkich ujętych w nim spółek. Nie musisz ich samodzielnie wybierać ani analizować.

Inwestowanie w ETF-y

Fundusze giełdowe ETF to instrument finansowy, który łączy w sobie cechy akcji i indeksów. Inwestowanie w ETF to szansa, by zakupić cały „koszyk” akcji, dokonując tylko jednej transakcji.

Możesz dopasować wybrany ETF do swoich zainteresowań i okazji inwestycyjnych – są one pogrupowane w zależności od śledzonego indeksu, branży, regionu itp. W zależności od trendów rynkowych możesz zainwestować na przykład w ETF skoncentrowany na technologii finansowej, surowcach czy wschodzących rynkach.

Wskazówka: Inwestowanie w fundusze ETF to doskonały sposób, aby zwiększyć dywersyfikację portfela i zmniejszyć ryzyko potencjalnych strat.

Inwestowanie w kontrakty futures

„Futures”, w Polsce nazywane kontraktami terminowymi na akcje, to rodzaj umowy kupna-sprzedaży, w której cena akcji i data transakcji są z góry ustalone i zawarte w warunkach umowy.

Inwestowanie w kontrakty futures wiąże się z ryzykiem spekulacyjnym. Ty – jako kupujący– spodziewasz się, że w momencie kupna rynkowa cena akcji (czyli tzw. cena spot) będzie wyższa niż ustalona w umowie, a sprzedawca – że będzie ona niższa.

Twój sukces w tego rodzaju inwestycjach zależy w dużej mierze od znajomości rynku, zdolności analitycznych i umiejętności przewidywania trendów.

Inwestowanie w kontrakty na różnice cenowe

Kontrakt na różnice cenowe (ang. Contract For Difference – CFD) to instrument finansowy, który pozwala inwestorom zarabiać na wahaniach cenowych danego aktywa bez konieczności jego faktycznego posiadania. Kupujący i sprzedający zobowiązują się do rozliczenia kwoty równej różnicy pomiędzy ceną otwarcia a ceną zamknięcia pozycji.

Ogólna strategia przy kontraktach CFD jest taka, że w przypadku, gdy spodziewasz się, że cena wybranego instrumentu finansowego wzrośnie, otwierasz tzw. pozycję długą (zakupową), a gdy spodziewasz się, że spadnie – otwierasz pozycję krótką (sprzedażową).

Wskazówka: Decydując się na kontrakt na różnice cenowe, zapoznaj się z możliwością użycia tzw. dźwigni finansowej. Pozwala ona zwielokrotnić Twoje zwroty (ale i potencjalne straty) nawet przy niewielkim nakładzie kapitałowym.

Inwestowanie na giełdzie – wskazówki

Odpowiedni wybór aktywów giełdowych to jedynie połowa sukcesu. Weź również pod uwagę kilka dodatkowych wskazówek:

- Zaplanuj, co kupujesz/sprzedajesz i w jakim momencie. Pamiętaj, że dywersyfikacja portfela pomaga lepiej zarządzać ryzykiem inwestycyjnym.

- Inwestuj zgodne ze swoją strategią inwestycyjną i celami. Dowiedz się jak psychologia i inwestowanie emocjonalne mogą wpłynąć na Twoje decyzje i unikaj podejmowania decyzji w panice.

- Wybierając giełdę, na której chcesz inwestować, sprawdź jej wymogi i koszty. Dowiedz się, w jakich godzinach funkcjonuje – dzięki temu będziesz wiedział, kiedy możesz kupować i sprzedawać.

- Upewnij się, że wybrany przez Ciebie broker działa legalnie, jest regulowany, rzetelny i uczciwy.

- Zainwestuj czas w pogłębianie swojej wiedzy o rynku giełdowym i interesujących Cię aktywach. Śledź na bieżąco informacje finansowe i wiadomości rynkowe.

Bez względu na to jaką strategię giełdową obierzesz, zawsze powinieneś uwzględnić wymienione wyżej kwestie.

Podsumowanie

Niezależnie od tego, czy inwestujesz na giełdzie nowojorskiej, londyńskiej czy szanghajskiej, kupujesz akcje Microsoft, sprzedajesz ropę naftową czy wkraczasz w świat kryptowalut, podstawowe zasady handlu giełdowego się nie zmieniają.

Regulacje giełdowe pozwalają Ci inwestować na przejrzystym i uczciwym rynku. Nie oznacza to jednak, że są wolne od ryzyka. Decydując się na handel giełdowy, zawsze powinieneś pamiętać o możliwości poniesienia strat i krokach, jakie należy podjąć, aby sobie z nimi poradzić.

Odwiedź Akademię eToro i dowiedz się więcej o inwestowaniu i o różnych klasach aktywów.

Najczęściej Zadawane Pytania

- Z jakimi kosztami i opłatami muszę się liczyć, inwestując na giełdzie?

-

Wysokość opłat różni się w zależności od tego, na jakiej giełdzie chcesz inwestować i jakiego brokera wybierzesz. Podstawowe koszty, jakie powinieneś wziąć pod uwagę dotyczą prowizji i opłat transakcyjnych, kosztów otwarcia i utrzymania rachunku inwestycyjnego, opłaty za przewalutowanie, spread, rolowanie itp. Wśród kosztów giełdowych mogą się również pojawić opłaty za korzystanie z systemów informatycznych, opłaty operacyjne na rynku kasowym i na rynku terminowym i inne. Nie zapomnij również o konieczności zapłacenia podatku od potencjalnych zysków (w Polsce 19%).

- Dlaczego zakup ETF-ów bazujących na akcjach poleca się początkującym traderom bardziej niż zakup pojedynczych akcji?

-

Jak wspomnieliśmy wyżej, fundusze ETF zawierają zestaw różnych narzędzi finansowych, dobranych w zależności od branży, kraju pochodzenia czy indeksu giełdowego. Ich zakup niesie ze sobą szereg korzyści związanych z większą dywersyfikacją ryzyka i niższym poziomem wrażliwości na zmiany rynkowe. Ich zakup jest zwykle tańszy niż kupienie każdej z akcji osobno, a czas i wysiłek, jaki będziesz musiał włożyć w analizę każdej transakcji i zachowania Twoich aktywów – odpowiednio niższy.

- Jak czytać notowania giełdowe?

-

Notowania giełdowe pokazują kurs, po jakim dane aktywo jest aktualnie kupowane i sprzedawane. Zawierają one symbol i skrót giełdowy danej spółki, jej aktualną cenę, a także jej zmianę nominalną i procentową w wybranym okresie. Pełny odczyt notowania pokaże Ci również wolumen, czyli ilość aktywa, jaka została sprzedana lub kupiona w danym okresie, zasięg (czyli najniższy i najwyższy kurs z danego okresu) i inne wskaźniki techniczne odzwierciedlające aktualne trendy rynkowe i nastroje inwestorów odnośnie tego aktywa.

Niniejsze treści posiadają charakter wyłącznie edukacyjny i nie stanowią usługi doradztwa inwestycyjnego, osobistej rekomendacji, oferty lub namowy do kupna bądź sprzedaży jakichkolwiek instrumentów finansowych.

Podczas przygotowywania niniejszego materiału nie uwzględniano konkretnych celów inwestycyjnych i sytuacji finansowej. Nie został on sporządzony zgodnie z wymogami prawnymi i regulacyjnymi określającymi zasady promowania niezależnych badań. Wszelkie odniesienia do historycznych wyników instrumentów finansowych, indeksów lub konfekcjonowanych produktów inwestycyjnych nie stanowią gwarancji przyszłych wyników i nie należy ich w ten sposób interpretować.

eToro nie gwarantuje oraz nie ponosi odpowiedzialności względem dokładności lub kompletności treści niniejszego przewodnika. Zanim zainwestujesz jakikolwiek kapitał, upewnij się, że rozumiesz ryzyko związane z jego obrotem. Nigdy nie ryzykuj więcej niż jesteś gotów stracić.

Kontrakty CFD to złożone instrumenty, które wiążą się z wysokim ryzykiem szybkiej utraty pieniędzy ze względu na dźwignię. 67% kont inwestorów detalicznych traci pieniądze handlując kontraktami CFD u tego dostawcy. Rozważ czy rozumiesz jak działają kontrakty CFD oraz czy stać cię na podjęcie wysokiego ryzyka utraty pieniędzy.